住宅ローンの借り換えを銀行員から勧められたことはありませんか?

住宅ローンを組んだだけでも一苦労、書類を山ほど揃えたり、何度も銀行に通ったり大変だったのに、また面倒な手続がいるの?って二の足を踏んでいる方!

実は、そのままだとすごく損をしてしまうかもしれません!

ここでは、後悔しない借り換えの最適な手続方法、失敗しない方法などについて詳しく説明します。

住宅ローンの借り換えとは?

住宅ローンの借り換えとは、今現在借りている金利、期間を他の金融機関、または今借りている金融機関で見直しをすることです。

借り換えをすることにより、金利が安くなったり、借り入れ期間を延ばしたり短くしたりできます。

多くは金利が安くなることですが、金利が安くなることで、総額300万円もお得になるなんてこともザラにあります。

住宅ローンの借り換えの仕組み

では、どうして住宅ローンを借り換えると金利が安くなるのでしょうか?

なぜ300万円もお得になるのでしょう?

「なぜ金利が安くなるのか」

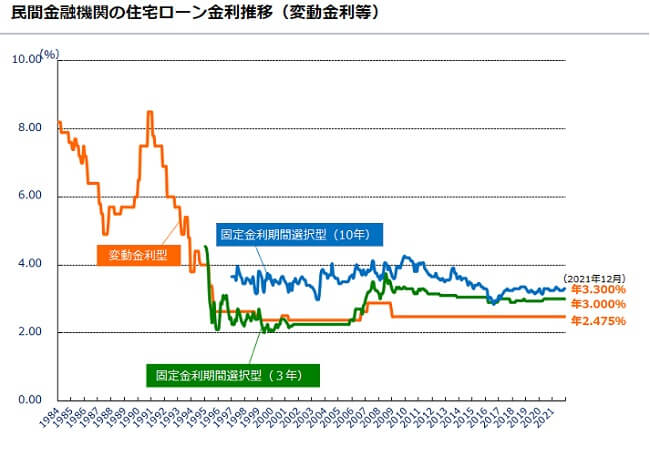

これには基準金利という銀行が独自に決めている金利が関係してきます。

このように基準金利は上がったり下がったりを繰り返していて、

今は一番グラフの中でも金利が低い時期、それに対し、あなたが契約した時期の基準金利はどうでしょう?

今より高くないですか?

だから借り換えをしませんか?と銀行員がいいにくるわけです。

どうして300万円もお得になるの?

なぜ300万円もお得になるかというと…

今現在返している住宅ローンには、元本と利息を合わせて払っています。

毎月5万円の元本を返し、2万円の利息を払っていると合計7万円となります。

借り換えをすると、この2万円の部分が変わってきます。

金利が低く契約ができると、今まで2万円の利息を払っていたのが、1万円でよくなったとします。

そうすると毎月1万円のお得です。

これが300カ月(25年)あれば、単純計算で300万円お得になりますね!

こんな風に将来払う予定であった利息の部分が、住宅ローンの借り換えすることで、少なくなってお得になるという仕組みです!

住宅ローンの借換の条件

ただ、住宅ローンの借り換えをする際にも、条件があります。

誰でも気軽に借り換えをすることができるわけではなくて、

良い条件で借換をするには、

- 延滞をしていない

- 勤続年数1年以上

- 団体信用保険に加入できる

等の条件があります。

これは各金融機関によって違うので、確認をしてください。

借り換え時期は借り入れをして1年後から

ほとんどの銀行の場合、借り入れをして1年以内は借り換えをすることができません。

また、実際、借り入れをしてから1年経過後以降が最適な時期とも言えます。

借入をするときには、銀行からあなたにお金を貸すことのできる限度額というのが決まっています。

1000万円なら1%の金利

2000万円なら1.5%の金利

3000万円はあなたには貸せません。

というように、人によって金額と金利が変わってくるのが住宅ローンです。

これは年収であったり、勤続年数、どんな会社に勤めているのか、貯金や、資産はどのくらいあるのか、これまでの借り入れ(カードの支払い)などで延滞をしていないか等を総合的に判断して算出しています。

家を購入するときは、なるべく限度額いっぱいの家を、と思う人も多いでしょう。

そうすると金利が高くなる!でも借り入れをしたい!ということで、借りた方も多いでしょう。

すごい僅差で金利が高い人もいます。

2500万円では1.5%だけど、2400万円なら1%でOKという審査の結果だった場合(お客さんにこれが伝えられることはないのですが)、1年たてば元金の100万円くらい返済することも可能でしょう。

なので、借り換えを見直す時期というのは、1年経過してからということです。

住宅ローンの借り換えは、金額が大きくて、期間が長いほどお得になります。

なので、早く借り換えをするべきですよ。

住宅ローンを借り換える前に知っておいてほしい3つの注意点

住宅ローンの借換をするときは、最初に訪問にきた金融機関で借り換えをする人が大半です。

それは、「借換って面倒そうだし、金利についてもよくわからない」からです。

住宅ローンの借り換えをする際の注意点を次に説明しましょう。

提示された金利、それは本当に一番安いですか?

銀行からしたら、これまでよりは安いけどなるべく高い金利で借換をしてもらいたい。

なぜなら銀行の利益が出やすいからです。

でも本当に一番安い金利で住宅ローンの借換をしたいなら、最低3つの金融機関に相談してください。

でないと、一番安い金利での契約は遠い又遠い夢になるでしょう。

3つも金融機関を回れない!そんな時間はない!という方におすすめなのが「住宅本舗」です。

住宅ローン一括審査の特許を取得している「住宅本舗」が便利では、基本情報を入力するだけで最大6社の審査を並行して行い、それぞれの住宅ローン金利の見積りを得ることができます。

交渉するのであれば、色々な銀行の住宅ローン金利情報を持っている方が有利です。また、仮でもいいので審査も通っていると相手に「他行への借り換え」に対する本気度も伝わります。

費用は明確ですか?具体的にいくらかかるか知っていますか?

注意点の2つめは費用です。

単に金利が安くなったからといってお得になるわけではありません。

住宅ローンの借換をするには、ある一定の費用がかかってきます。

- 登記費用

- 保証料

- 団体信用保険

- 手数料

- 印紙税

おおまかにこれだけの費用があります。

なかには、保証料がないところや、団体信用保険、略して団信が無料のところもあります。

金利に含まれてしまう場合もあって、住宅ローンの借換金利は0.8%だけど、保証料の金利でプラス0.5%なんてところもあります。

そうすると0.8%にみえて、実質1.3%の金利ですよね。

この諸費用も、銀行によって違うので、1つ1つ値段をしっかりと聞くべきです。

元の銀行には相談した?

最後の注意点は、もとの銀行との関係です。

実は、金利を最低まで下げる最終手段が「今借りている元の銀行に相談すること」です。

元の銀行に「他の銀行から借り換えをしないか?」と言われています。

と言えば、金利を下げて、再契約をしてくれる場合があります。

これにより、登記費用がかからなくなるため15万円程度節約することができます。

金利も下がって費用も節約、手間もいらないのは3拍子そろっていい部分です。

なので、「今借りている元の銀行」に相談してみましょう。

住宅ローンの借り換えは思った以上に簡単

そうはいっても、やっぱり住宅ローンの借り換えは面倒では?と思っている方に、その手順を説明しましょう。

借りるとはいえ、銀行にとって住宅ローンを借換してくれる人はお客さんであり、銀行はサービスの提供者です。

なるべく負担を減らすのが提供者の役目というもの。

ですから、住宅ローンを借換するのはすごく簡単なんです。

ほとんど言われるがままでOKだし、自分ですることは、ほとんどないです。

STEP1:金融機関に借り換えの相談をしよう

もし、ネットの一括審査などで、今の金利の相場をある程度把握しているのであれば、何店舗も金融機関に行く必要はありませんので、最初の借り換えの相談は「電話」でもOKです。

もしネット銀行の〇%より安ければ借り換えをしたい、すぐに審査をしてもらいたい、ということを伝えます。

もしOKならば、「〇〇をもって、いつに来店してください」と言われます。

持って行く物は、・源泉徴収書・ローン返済予定表などです。

審査をその場でする際は、「印鑑」も必要です。

なお、さきほども紹介したとおり、色々な銀行の住宅ローン金利を比較するなら、住宅ローン一括審査の特許を取得している「住宅本舗」が便利です。

STEP2:来店して審査の申込み

続いて審査に申込みをします。

この段階でもまた契約はしていないので、取り消しも可能です。

ここで、審査として保証会社などに審査をしてもらいます。

この時は印鑑が必要になるため、来店もしくは自宅にきてもらう必要があります。

STEP3:契約を取り交わす

審査が無事に通るといよいよ本格的に借り換えの手続きが始まります。

といっても皆さんは待っているだけです。

契約書ができ次第、銀行に来てくださいと言われるので、来店して契約をします。

STEP4:今まで借りていた銀行に返済しに行く

契約をして、口座にお金を振り込まれしだい、今まで借りていた銀行にお金を返しに行く必要があります。

このように多くて計4回の来店で済んでしまいます。

意外と簡単な住宅ローンの借り換え、低金利時代の今がチャンスですよ。

実際に住宅ローンを組んでいる人の声

実査に住宅ローンを組んでいる人が借り換えを検討しているのか?その声を確認してみました。

10年固定期間が終了後に検討

我が家は今から約15年前(2005年だったかな)にマンションを購入しました。

地方なので都会に比べたらかなり安いと思うんですけど、それでもやっぱり家は一生に一度の高い買物です。

2千万の住宅ローンを組むのは、先の事、特に子供の今後の教育費の事など、色々考えると不安でした。

住宅ローンを組む金融機関選びについては、マンション販売会社と提携している銀行がいくつかあったので、その中から選びました。

当時はリーマンショックの前だったこともあり、今と比べると銀行も結構「強気」だったことを覚えています。

金利も3.6%とか普通でしたから。

うちの夫が転職した直後だったので、銀行によってはそれを理由に断ってきました。

今では転職なんて大して珍しくもない時代になりましたけど。

10年以上たつと、世の中の状況はガラリと変わるものなんだなと、実感しています。

さて、我が家の住宅ローン返済計画です。

当初「目先の返済額の低さ」だけに目を奪われて期間固定型(2年)を選んだ私たち夫婦。

繰り返しになりますが、当時はリーマンショック前で世の中が比較的景気がよかったので、私たちなりに色々考え、2年の固定期間が終わったときに、迷った挙句、次は10年固定の住宅ローン商品を選んでしまいました。

結果は、失敗です。

固定期間内は、変動金利に変えることや(同じ銀行内で)他の商品に変えることはできないのです。

いま、マイナス金利ですよね? こんな時代がくるなんて、当時は誰も予想していませんでした。

銀行の住宅ローン担当の方も、全く予想しておられなかったのではないでしょうか。

現在も私たちは、3.1%の金利を払い続けています。

銀行側(今現在の)にとっては、こんないいお客さんないですよ。(笑)

だって、住宅ローン金利、今とんでもなく低いですよね。

ここ数年の金利の動きをみていて、私たち夫婦も住宅ローンの借り換えをさんざん検討しました。

でも、目先の「返済額の低さ」だけに注目して失敗した経験があるので、今回は慎重になっています。

借り換えとなると、保証金とか手数料とか、いわゆる諸費用ですか?

それだけで、一時的にですが結構まとまった額のお金を新しい銀行に払うことになりますから。

本音をいうと今すぐにでも毎月の支出を減らしたいのですが、目先のことだけ考えて行動すると、後で後悔する可能性も否定できないのです。

あと、12年前の夫の転職を「前向きな転職」だと受け止めてくれて、住宅ローンを組ませてくれた今の銀行に、何となく「縁」を感じている。

という気持ちも、正直言ってあります。断ってきた銀行のことは、今でも根に持ってます。

これから住宅ローンを組まれる方は、くれぐれも、目先のことだけ考えないようにした方がいいと思います。

借り換えで月々の支払額はアップ、でも団信プランは充実

20年30年、長い人だと35年ですか?とにかく長い長い付き合いになる訳ですからね。世の中の動きも、10年後に金利がどうなっているかなんて、誰にもわかりません。

私の場合は、主人が7つ年上ということもあり、住宅ローンを組んだ時には、私はまだ23歳でした。

住宅ローンなど、まったくわからず、周りの友達に相談するという訳にもいかず、住宅メーカーの営業マンに、任せっきりといった感じでした。

主人も、自分から動いてくれるタイプでもなく、営業マンに、すすめられるまま、話はすすんでいきました。

基礎知識も、ほぼ無い状態だったので、できることと言えば、ネットで金利を比較したり、ネット上で転がっている、嘘か本当か、さだかでない情報をもとに、考えていくことぐらいでした。

当時、営業マンがすすめてきた銀行の、変動金利で組んで様子を見ようという方向で話はすすんでいました。今から8年程前のことですが、今同様、景気は悪く、住宅ローンの金利は、かなり低いものでした。

その中でも、その銀行はダントツで低金利で、なおかつ変動金利で、考えていたため、他の銀行と比較しても、安いことは、一目瞭然でした。

でも、長く続く住宅ローンですので、先のことを、考えて、変動金利で大丈夫なのか?やっぱり、少し高くても、固定金利にした方がいいのではないか?と、まず、そこで悩みました。

でも、当時は景気は回復しそうになく、まだまだ、低金利は続きそうだし、回復する時には急に上がる訳でも無いと、営業マンに言われ、共働きで、ガッツリ収入があったこともあり、とりあえず、変動金利で契約して、今後上がっていくようなら、早い段階で固定に切り替えるという考えでまとまりました。

当時で、1.078パーセントと、かなり低い金利で、何年か返済していきました。

その間も、たまにサイトで他の銀行の金利などもチェックしていました。

そして、何年か返済していた頃、ニュースなどで、アベノミクスという、言葉をよく耳にするようになり、変動金利で大丈夫かな?と不安に思っていました。

本当に景気は回復するのか?このまま、住宅ローンの金利がどんどん上がってしまっては、大変だと、思い、同じ銀行で固定に切り替えることを考えました。

しかし、その銀行は、変動金利は他の銀行に比べて、ズバ抜けて、安いのに対し、固定金利は他の銀行よりも少し高めの金利でした。

固定に変えるなら、思い切って借り換えも視野に入れて、色々な銀行を探しました。

借り換え手数料を、考えると、なかなかもったいない気もするのですが、長い目でみて、また固定に切り替えると言う意味で、すこし安心したかったこともあり、近くの地方銀行の5年固定に切り替えることにしました。

その際、もちろん、月々の支払額が上がってしまうことは、デメリットでしたが、団体生命信用保険のプランが、前の銀行よりも、充実していることは、大きな決め手となりました。

住宅ローンを借り換えする時に火災保険も一緒に見直す

住宅ローンの借り換えを検討しているのであれば、一緒に火災保険も見直しをした方がいいです。

結論から言うと、「高い、余分、危険」

この3つに該当している火災保険に加入している人が多いからです。

住宅ローンを借りる際に、銀行だったり、住宅会社から勧められたまま火災保険に加入している人が大半であり、火災保険をよく比較せずに加入している人が多いです。

それではイザというときに危険です!

万が一の時に補償が効かなかったり、実は絶対に使わないような補償に入っていたり、余分にお金を払い続けているなんてことがよくあります。

火災保険は長期で契約するほどお得というのは、間違いないですが、補償という面では、昔は必要だったけど、今はまったく効果がない補償であったり、今だから必要な補償というのが新しく開発されていたりします。

料金は、少し高額になる可能性はありますが、補償を見直すという面では火災保険の見直しのメリットとなります。

ただ、火災保険には長期契約という割引制度があります。

住宅は長く住む場合が多いですから、火災保険も長く契約したほうがお得にしますよ~という特典です。

ですが、火災保険の見直しをして、新しく契約することにより、その長期割引を受けられなくなり、

保険料が割高になってしまうケースもあります。

まずは、火災保険の比較をしてみてはいかがでしょう。

簡単にできる!住宅ローン金利の裏ワザ

住宅ローンの借り換えを成功させる肝は、安いネット銀行と現在借りている銀行と競わせるということなります。

車を購入する時と一緒ですね。いろんなディーラーへ行き、競合させ値下げ競争をさせる。

これを同じことを住宅ローン金利でもします。

交渉するのであれば、色々な銀行の住宅ローン金利情報を持っている方が有利です。

また、仮でもいいので審査も通っていると相手に「他行への借り換え」に対する本気度も伝わります。

色々な銀行の住宅ローン金利を比較するなら、住宅ローン一括審査の特許を取得している「住宅本舗」が便利です。

住宅本舗を使えば、基本情報を入力するだけで最大6社の審査を並行して行い、それぞれの住宅ローン金利の見積りを得ることができます。

ただでさえ安いネット系銀行の中でも一番安い銀行と比較することで、金利を下げざるを得なくなります!また、手数料も加味してもそちらの方が安いのであれば、乗り換えるの手です。

いずれにしても損にはならないですし、交渉で0.2%下げることができれば50万円、0.4%なら100万円お得です。是非利用してみてください!